5月19日数字货币市场大跌,比特币从43,000美元一路跌到30,000美元,Terra生态系的美元稳定币UST一路下跌到0.91美元,而且持续了一个礼拜,巨额美元稳定币USDT甚至一度跌到0.87美元。

然而IRON Finance 所发行的稳定币IRON 却始终保持一美元的锚定价值。究竟IRON Finance 靠的是什么,投资者又有哪些方式可以参与呢?

IRON Finance 是做什么的?

IRON Finance是部署在BSC和Polygon区块链上的「局部抵押稳定币」。

稳定币是如何锚定美元的?

目前主流的稳定币有两种:

- 抵押资产稳定币

- 算法稳定币

抵押资产稳定币

顾名思义,每发行一个稳定币背后,都需要有一个相当于1 美元或大于1 美元的资产做抵押。

比如Coinbase每发行一颗美元稳定币USDC,背后就需要放1美元在金库中,以锚定其美元价值。也就是说,当使用者想要将USDC换成美元时,他一定可以获得1美元。像是DAI也是,背后有大于或等于一美元的抵押资产。

算法稳定币

利用供需曲线,来达成锚定一美元的效果。当代币价格高过一美元时,项目方就会发行更多的代币,当价格低于一美元时,项目方则会进行代币销毁。然而算法稳定币的风险,相较于抵押资产稳定币来大得多。比如说当市场暴跌时,使用者可能会恐慌,抛售手中持有的代币换成美元,然而因为背后没有美元的抵押资产,所以可能导致短时间稳定币的价格暴跌。

IRON Finance 的局部抵押稳定币

IRON Finance 发行了三种币种,分别为「IRON」美元稳定币,「TITAN」 Polygon 上的治理代币,「STEEL」 BSC 上的治理代币。

IRON 稳定币所采用的方式称作局部抵押,也就是背后使用一部分的稳定资产做抵押,也有一部分是使用价格会浮动的资产。在发行1 IRON 的实作上,背后可能有七成的USDC 做抵押,和三成的TITAN 或STEEL 做抵押,而这些抵押品的总价值,需要等于一美金。

特别声明: IRON Finance生态有BSC / Polygon两种,因为前阵子BSC发生多起黑客攻击,因此IRON Finance取消了一些在BSC上的功能,以保障系统的安全。因此,接下来的说明都将以Polygon生态为主。

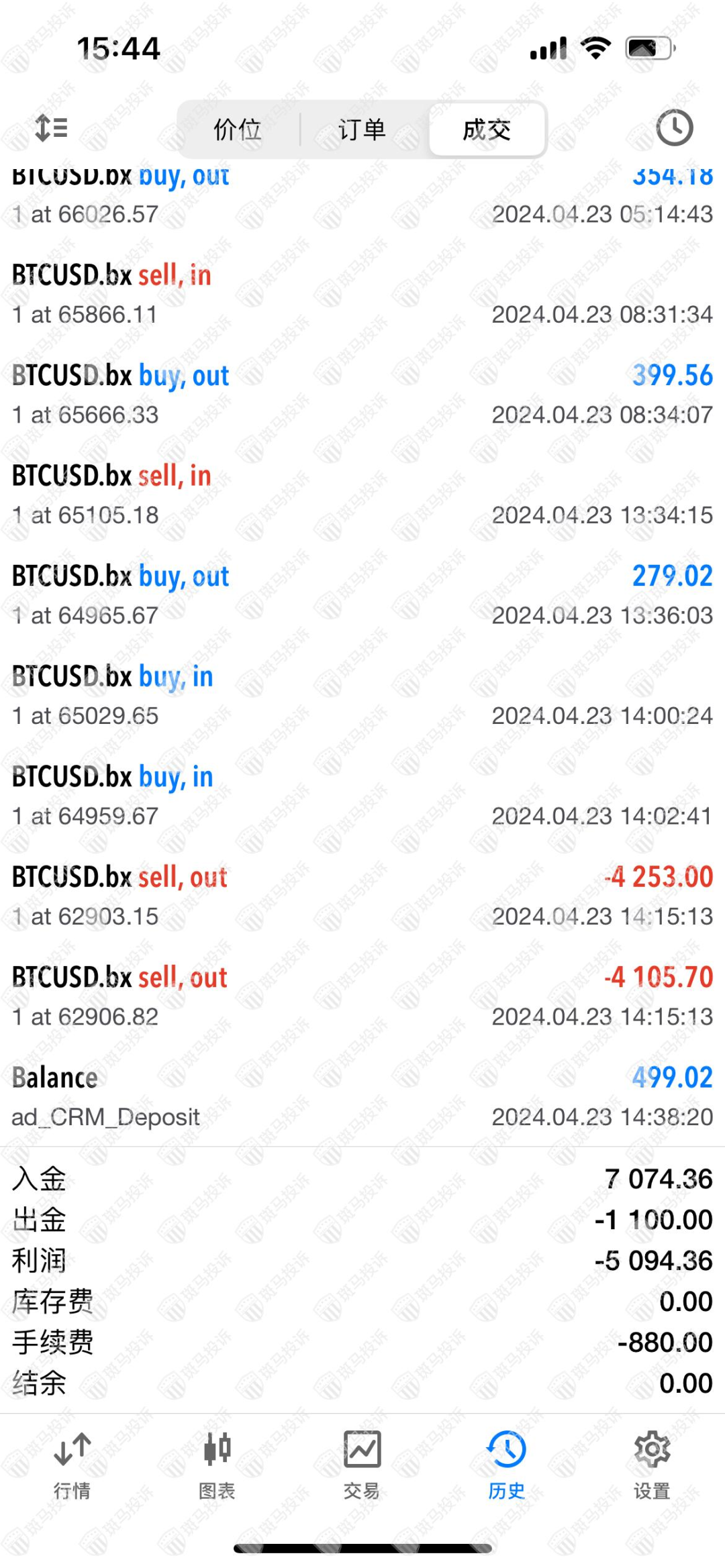

惊人的是,在IRON/USDC稳定币挖矿的APR高达588%,APY达34116%。而大多数的稳定币交易对的收益落在10-20%。

为什么IRON 可以有这么高的收益

当我们在IRON/USDC 交易对上挖矿时,我们会收到TITAN 代币的奖励,而TITAN 代币有七成的发行量都用于奖励IRON Finance 的使用者上,比如挖矿;剩下三成则是由团队持有,并有锁仓以及长达三年的线性解锁。

TITAN 代币有什么价值?

TITAN 除了是治理代币外,在上图我们还可以注意到,有一个TITAN 单币的挖矿池,APR 为15% 而且奖励是USDC,这又是怎么一回事?

还记得刚才说抵押资产稳定币,背后都需要有相当的抵押资产。然而传统上这些抵押资产大部分都是闲置在金库中,不会拿去做任何操作,没有产生任何效益。但实际上,平常需要将代币换成稳定币的需求可能只占了抵押资产的15%,因此团队决定将最多75% 的抵押资产(USDC),透过智能合约放在AAVE 的金库中产生收益。而这些收益则会回馈到TITAN 的单币挖矿池奖励社群,或挹注资产抵押的金库。

教练,我想在IRON Finance 上挖矿

步骤1. 首先,我们需要进到Polygon network

超详细Polygon 使用教学请点我!

步骤2. 购买TITAN 或IRON

设定好Polygon 后,我们要购买TITAN 或IRON, IRON 可以在IRON Finance Bank 上进行兑换;TITAN 则可以在QUICKSWAP 或SUSHISWAP 上获得。

在IRON Finance Bank 上兑换IRON

图中有几点要注意

- 点选左上角的Bank

- 在中间选择MINT

- MINT 时可以选择要全部用USDC 兑换或用一部分的USDC 加一部分的TITAN 兑换(撰稿当下的比例为70%的USDC + 30% 的TITAN)。

兑换TITAN

有两种方法,一种是Quickswap 一种是Sushiswap。

Quickswap:

Sushiswap:

步骤3. 添加流动性

以IRON/USDC 为例,在Quickswap/Sushiswap上添加流动性。

Quickswap:

Sushiswap:

步骤4. 抵押流动性代币

有了流动性代币之后,我们可以回到IRON Finance 抵押流动性代币进行挖矿,或到Beefy Finance 上挖矿,两者的差别在于,Beefy 是auto-compound 的,也就是他会将挖到的奖励,自动换成流动性代币,再复投进流动池中。

Beefy Finance:

IRON Finance:

以上步骤都完成后就大功告成!

IRON Finance 的特点

- 在Road Map 中提到,之后会推出合成代币资产、与借贷功能,这两者都极具市场潜力。

- 近期IRON Finance 的TVL (total value locked)正式突破20亿美元,目前排在TVL 的第14 名,成长速度非常快。

- TITAN 代币涨幅惊人,七天上涨500%,但需要注意的是,TITAN 代币总发行量为10 亿颗,数量还蛮多的,但有锁仓与线性解锁的限制。

- IRON Finance 的代码已经过Peckshield 知名审计公司的检查,Peckshield 的客户包括eos, Nervos, Harmony, Huobit, Kucoin, Aave 等知名项目。

- 项目的取得代币价格的方式是透过Chainlink 的预言机。

- 还有另一项是IRON 币价的稳定机制是,当IRON 背后的美元储备资产不足时,项目会出售锁定的TITAN 来挹注到储备资产的金库。

IRON Finance 的投资风险

最后,在投资前还是要提醒使用者,关于投资上的风险。

合约风险

虽然代码本身经过审计,但仍没有办法保证100% 的安全,并且部署在区块链上的代码有着难以篡改的特性,因此如果代码有漏洞仍有可能遭不肖人士利用。

机制风险

如果之前有参与投资FEI protocol 的朋友,可能会记得号称一美金的Fei 一路暴跌到0.77 美金的惨况,说到背后的原因,可能是一时间大量的抛售,大量从fei 换成eth 的需求短时间内因为储备资产不足而造成FEI 的下跌。

同样的,在最近IRON的暴涨上,也需要小心类似的情况发生。如果大家还记得,IRON Finance只有约7成的USDC储备资产,其他资金是由TITAN代币补足,而且其中约七成的储备资产,会拿去AAVE投资。因此,最坏的可能剧本是,有人短时间大量抛售IRON,导致IRON价格低于1USDC,此时会触发IRON Finance一个「再储备的机制Re-collaotration」,大致上是当IRON的价格低于1USDC后,项目方会将锁仓的TITAN出售换成USDC补足储备资产的不足。

然而此举可能造成TITAN 的暴跌,短时间内导致更多使用者恐慌出售,同时造成TITAN 和IRON 的暴跌,造成项目方需要抛售更多锁仓的TITAN,形成恶性循环,再造成TITAN 和IRON 的下跌。

Oracle 预言机的喂价错误及延迟

一旦Oracle 给的价格出问题或是延迟,例如Iron Finance 上面显示的Titan 价格是40 美元,而实际上Titan 仅有30 美元,就会导致Redeem 出来时总价值低于1 美元,进而影响整个套利机制失能,套利者没办法透过购买Iron 以及Redeem Iron 进行套利,可能会使Iron 没办法有效回到1 美元价值。

一洼田

一洼田