最近几天行情波动较大,欧美银行业遭遇了自08年以来最大的挑战,特别是硅谷银行和瑞信的危机,让市场充满变数。有件很有趣的事,硅谷银行在暴雷之前,在已知加息会给持有资产持续带来损失的情况下,不断进行对冲交易,通过锁仓换仓的方式,从2022年一直对冲到爆雷前夕。最开始时,硅谷银行出售几乎所有可销售证券,同时将亏损18亿美元。22Q1,硅谷银行解除了50亿美元的AFS对冲,获得了2.04亿美元的收益。随后又在Q2解除了60亿美元的对冲,锁定了3.13亿美元的收益。

2022年7月给投资者的报告中所说,它正在 “将重点转移到管理利率下降的敏感性”(H/T the FT’s Antoine Gara for the below slide)。

2022年底,硅谷银行的账面上只剩下5.63亿美元的对冲。由于利率上升,到2022年底,硅谷银行HTM投资组合的实际市值仅有760亿美元,未实现亏损为151亿美元——没有进行任何对冲。2023年几乎完全没有进行对冲——这实际上是一个数十亿美元的巨大赌注,赌的是利率正在接近其峰值。

有人会问:硅谷银行对冲交易了,为什么还会爆雷呢?

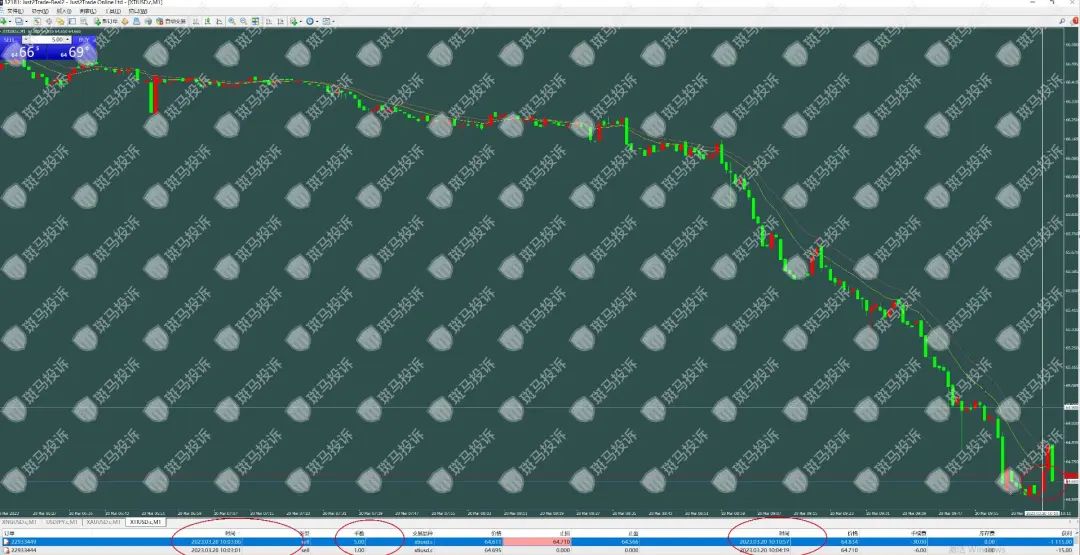

答案其实很简单,硅谷银行对冲交易的手法是:陆续解除对冲交易-解锁短期盈利-利率继续上升-亏损加大-继续对冲-解锁短期盈利、赌利率将很快达到峰值-直到裸露所有头寸、抗风险、完全不进行对冲-押注庞大、集中且不稳定的存款不挤兑-最终爆雷。是不是跟外汇交易员玩对冲的经历一模一样?希望大家可以从硅谷银行事件中,学习到一些交易的真谛。说完最近的市场,我们回到用户反馈的问题,有用户在捷仕Just2Trade做空美原油,在10.03进的空单,应该是64.664价格,而且价格最高只有64.66,结果捷仕Just2Trade给我滑在64.71成交。止损也是,当时都没有这个价格的报价,直接止损滑点,害我亏损1000多美金。本来就是赚钱的单子,给我改成亏钱的,问客服讨要说法,客服就说都是老外处理事情的,他们拒不赔付,滑点属于正常。这就欺负人了,我一个月工资几千块钱来入金投资外汇,现在和我说赚钱是滑点导致了亏损,我当时保存了截图都是证据,希望能够得到应有的赔偿。

在外汇市场,滑点是家常便饭,特别是大行情的时候。但如果在平时稳定行情的时候,出现了滑点的情况,大概率是平台对接的流动性有问题,在捷仕Just2Trade承认止损存在滑点的情况下,不赔偿这单止损滑点的损失,这就有点说不过去了。流动性提供商的执行价格,和平台给到用户的价格一致,只是说明平台没有加点,平台提供最直接的点差,这本是好事。但流动性商的执行价格,与止损滑点是另一码事,捷仕Just2Trade给到用户报价的数字和流动性商提供的价格不同,造成了用户交易亏损,那还不是捷仕Just2Trade的软件报价有问题?谁的软件谁负责,很简单的道理, 报价/流动性价格/成交价格只要有误差,这个都是技术不过关,还得增加点投入,提高一下交易环境。

在外汇市场,滑点是家常便饭,特别是大行情的时候。但如果在平时稳定行情的时候,出现了滑点的情况,大概率是平台对接的流动性有问题,在捷仕Just2Trade承认止损存在滑点的情况下,不赔偿这单止损滑点的损失,这就有点说不过去了。流动性提供商的执行价格,和平台给到用户的价格一致,只是说明平台没有加点,平台提供最直接的点差,这本是好事。但流动性商的执行价格,与止损滑点是另一码事,捷仕Just2Trade给到用户报价的数字和流动性商提供的价格不同,造成了用户交易亏损,那还不是捷仕Just2Trade的软件报价有问题?谁的软件谁负责,很简单的道理, 报价/流动性价格/成交价格只要有误差,这个都是技术不过关,还得增加点投入,提高一下交易环境。

一洼田

一洼田